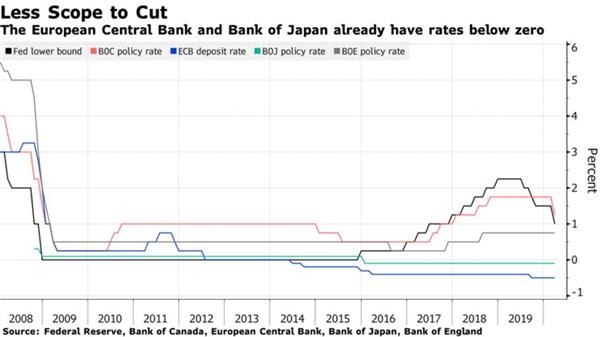

经历了华尔街恐怖的一周之后,终于等来好消息,这可能标志着危机终结的开始。美国和欧盟出台财政刺激计划,且美国和欧洲多国宣布进入国家紧急状态,同时多家央行实施了紧急降息。

其中美联储紧急降息100个基点,加拿大央行9天内第二次紧急降息50点,新西兰联储紧急降息75点,英国央行预计也将进一步放宽货币政策。

首先德国承诺不设上限投入资金抗击公共卫生事件,加拿大央行的紧急降息,拖沓了几周的美国总统特朗普宣布全国进入紧急状态,加大防疫力度。同时美国将增加战略石油储备,这可谓一箭双雕,解决了打击金融市场的两个问题。

单个看来,这些行动还达不到德拉吉要求的“不惜一切代价”,但合在一起,差不多了。他们表现出了紧迫感,而且颇有协同精神。金融市场欢欣鼓舞,标普500指数上涨超过9%。

那么,市场见底了吗?这取决于公共卫生事件发展速度和持续长度,但政策响应力度至少足以激发乐观情绪。在利率市场,美国国债收益率曲线趋陡,2s10s达到2018年以来最高。

美联储猛然发射“火箭炮”,市场反应几何由图可见为遏制公共卫生事件迅速传播带来的经济影响,美联储紧急大幅降息。于是周一金融市场又出现了波动率激增这一司空见惯的现象。

美国国债大涨、美国股指期货暴跌、外汇市场波动,交易员在判断各大资产类别会受何影响。

以下是一些主要市场走势:

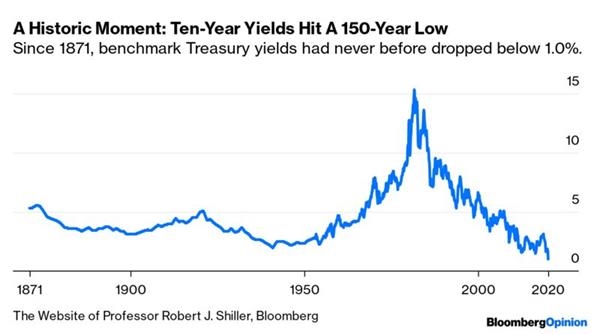

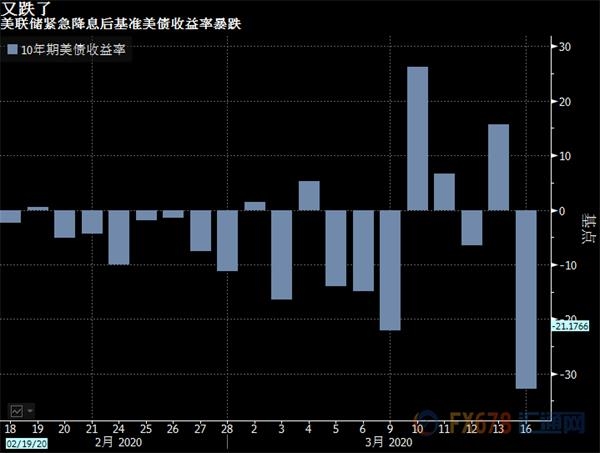

债券

美国国债周一(3月16日)大涨,10年期国债收益率下跌超过30个基点至0.63%,不过仍远高于上周创下的纪录的低点0.31%。一些分析师认为, 美联储周末的这番紧急操作,或令美国国债收益率创下新低。

美国股市上周五飙升逾9%之后,

标普500

指数期货合约周一在亚洲市场暴跌,迅速触及跌停。该指数期货合约仍处于熊市地带,较2月份高点下跌约25%。

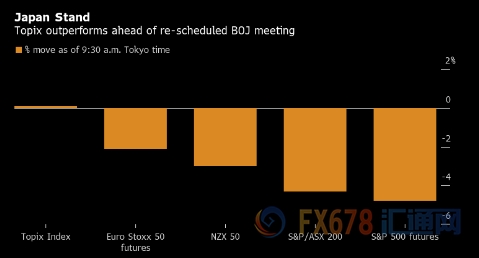

周一亚洲早盘交易中,美国股指期货、澳大利亚和新西兰股市均下跌,而日本股市却表现突出。日本央行将原本于本周晚些时候举行的政策会议提前至周一后,交易员在等待日本央行将会作何举动。

补充:在北京时间周一13:00,日本央行维持当前利率和10年期国债收益率不变,不过该央行提高ETF年度购买目标,将年度ETF购买目标增加6万亿日元,总规模达12万亿日元,将日本房地产投资信托基金(J-REITs)购买目标提升至1800亿日元;行长黑田东彦将在北京时间15:00召开新闻发布会,投资者也需要予以关注。

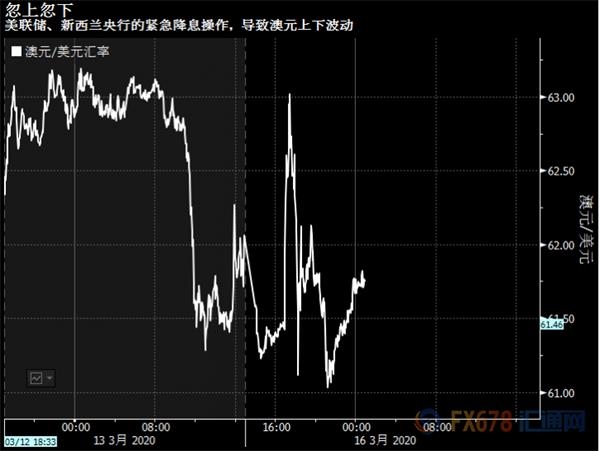

外汇

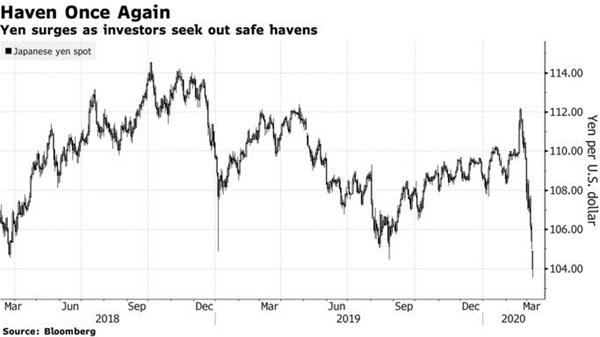

美元兑多数G-10货币下跌,日元走高,澳元(0.6136, -0.0116, -1.86%)被新西兰联储和美联储的紧急降息操作左拉右扯。

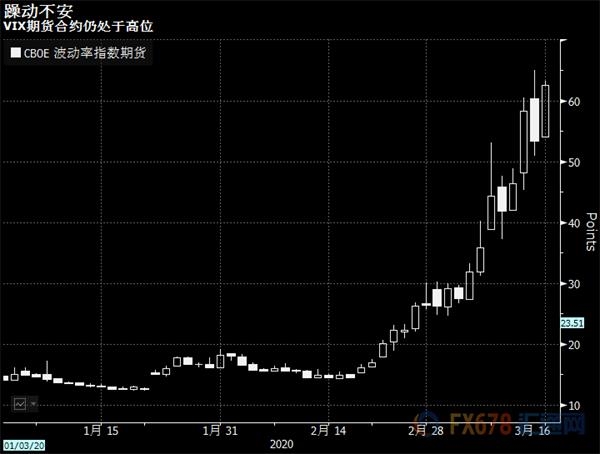

波动率抬升,4月份Cboe波动率指数期货合约一度上涨7点至51。在过去六个交易日中,这些合约大多数在40点以上。

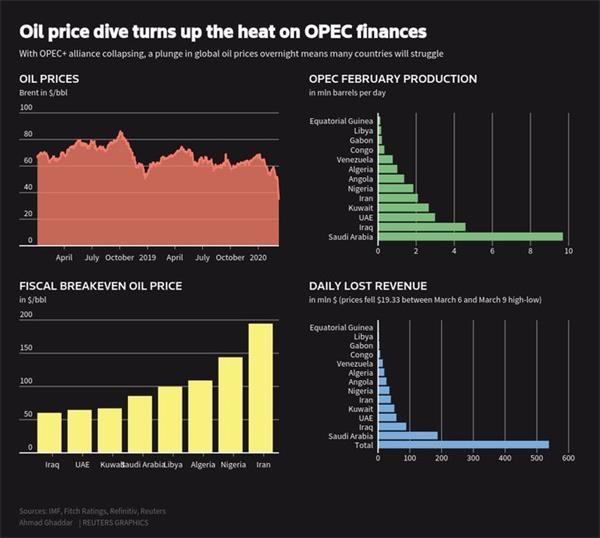

使油价回落,投资者权衡央行刺激措施的影响与公共卫生事件对需求的打击。WTI原油期货一度下跌6%,之后又收窄跌幅。

Stephen Diggle说,现在是时候开始解除对金融动荡的押注了,可以开始找找下跌过头的股票。

在全球金融危机期间,这位新加坡投资者管理的对冲基金从波动性交易中赚了25亿美元。他在接受采访时表示,刚刚削减了对

恒生指数

波动性在公共卫生事件肆虐之际将会升高的押注。

他在2月中旬为他的家族理财办公室下单20万美元,这是他自2015年以来首次回到公开市场。他在采访中说,恐惧恐慌可能已经达到顶峰,上周五开始削减头寸时,这份押注价值已跃升至100万美元。

包括Cboe波动率指数在内的市场焦虑指标最近几周飙升,因为公共卫生事件和石油价格冲击引发了全球金融危机以来最剧烈的市场波动。

上周四,美国股指遭受1987年以来的最大跌幅,结束了历史上最长的牛市。VIX正在接近2008年的水平,2008年的危机比今天更大。