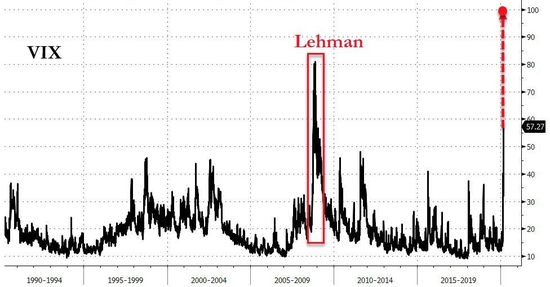

随着恐慌指数VIX近日持续飙升,有交易员预计接下来的情况可能会更糟糕,并有人开始押注VIX指数3月10日就将达到100,超过雷曼危机时期水平,当时VIX指数的峰值也只有90而已。

一份3月10日到期,执行价在100的VIX看涨期权于3月6日纽约时间上午10:25换手成交,成交价0.20美元。不到5分钟之后,100份合约以0.15美元的价格成交。该特定合约在上周五收盘于0.1美元之前没有交易记录。

有人提到,当前股票市场的不确定性已经赶上全球经济政策的不确定性了。(下图绿线代表股市不确定性,红线代表全球经济政策不确定性)

在所有人目光都集中在股市、油市和信贷市场上时,VIX指数悄然飙升至60点上方,为2008年12月以来首次。

分析师Sven Henrich上周末指出,VIX指数不寻常的走势预示,我们面临着自金融危机以来最关键的时刻。

1月份的时候Henrich预计VIX指数将升至46,当时很多人可能会觉得荒谬,因为该指数很少上破40点。但这个预期实现了,且VIX指数在上上周达到46水平之后,上周五再度升至54水平。

VIX指数的走势预示了什么?

答案是美联储以及全球其他央行很可能失去对市场的控制,在这种情况下,VIX可能飙升至90,而标普500指数则会跌至1800-2000点之间。这并不是在夸张。

Henrich认为,美联储3月2日的紧急降息完全错了。从2月20日至21日美联储多位官员的发言来看,美联储的立场是没有必要降息。但两周后,他们惊慌失措,紧急降息50个基点。这不仅没有提振美股,反而加剧了市场恐慌。

多年来,美联储的政策一直在响应市场,但自2019年以来他们的降息措施全部无效,而如今这个没人能事先预料到的新冠病毒,正在对整个市场结构造成破坏。当然,疫情不是美联储的错,但不断吹胀资产泡沫确实是美联储的错。

当前很多基金都在淘汰不良债券,散户投资者处于准备不足和恐慌的状态,这一切都很容易导致一贯淡定的被动投资者开启“我不管!我只想马上逃离这个市场!”的恐慌性抛售。

分析指出,对市场而言,最大的风险是指数基金和ETF投资者恐慌抛售,这类投资者通常被称为被动投资者。过去两周美股的跌势非常惨烈,一部分因素也在于被动投资者的恐慌抛售。

Jim Cramer此前就记过有关主动和被动投资非常有趣的笔记:

“这个市场上有两种卖方:一种是研究过各种基本面资料之后的对冲基金,另一种就是指数基金和ETF投资者,当问后者他们抛售的理由时,额……他们就是想卖就卖了,仅此而已,并没有什么特别依据。”

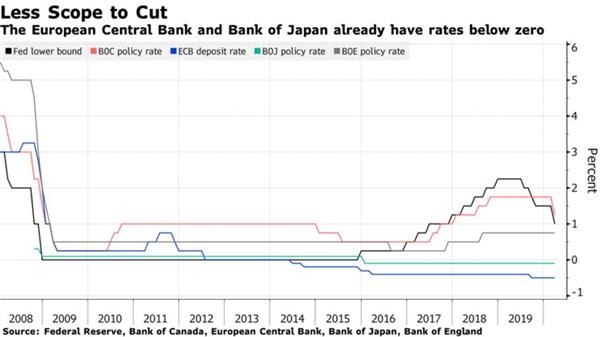

没有人知道接下来会怎么样,但全球宽松潮似乎不可避免。美联储3月18日将公布利率决议,届时能否纠正此前降息导致的尴尬局面还不得知。欧洲央行、英国央行以及日本央行也将公布利率决议。现在的问题是:这些央行还能等这么长时间吗?在各国不提供大规模财政刺激方案的情况下市场能撑这么久吗?

VIX指数走势显示出来的信息是,他们可能等不起。

上破60点是自金融危机以来首次,这意义重大。若央行不立即干预,可能会造成更加深远的系统性后果,那些2月还在呼吁保持冷静和预期高油价的人已经开始意识到这一点了。在2008-2009年,央行失去了对市场的控制能力,VIX飙升至90。

这里有一点值得注意的是,当时VIX并非在熊市之初就飙升至90了,而是在标普500指数较高点跌去30%之后才涨至该历史高位的。所以要清楚,VIX创新高并不意味着市场触底。

目前,美股算是严重超卖,但如果系统性抛售继续,超卖状态可能还会加深,近期美股的涨跌波动不仅透露出熊市意味,还传递出一个教训:不要固执地说市场一定会涨或是跌,当前市场下行和上行的风险都非常大。